l quadro delle principali agevolazioni edilizie dopo la legge di Bilancio 2023 e la conversione in legge del DL Aiuti-quater

Dal 1° gennaio 2023, il quadro delle detrazioni edilizie cambia, rispetto allo scorso anno, per “l’uscita” del bonus facciate, la proroga per il superamento delle barriere architettoniche e la nuova misura del 90% per il superbonus, con la riduzione a tale misura dell’agevolazione già prevista per i Condomini per le spese sostenute nell’anno 2023. Modificate, inoltre, le regole per sconto e cessione: sale a 5 il numero complessivo delle cessioni, con possibilità di opzione per una maggiore rateizzazione (10 rate) per i crediti da superbonus ceduti o scontati fino al 31 ottobre 2022. Gli atti nomativi delle ultime settimane (legge di Bilancio 2023 e conversione in legge del DL “Aiuti quater”) hanno modificato il quadro delle detrazioni edilizie, ordinarie e “super”, vigenti dal 1° gennaio 2023, nonché le regole per la cessione o sconto dei relativi crediti d’imposta. Nonostante il legislatore abbia, già dallo scorso anno, previsto una “stabilizzazione” delle detrazioni cd “ordinarie” fino al 2024, vanno evidenziate alcune novità in vigore dal 2023: è terminato, infatti, il “bonus facciate” del 60%, mentre è stato prorogato fino al 2025 il bonus del 75% per il superamento e l’eliminazione delle barriere architettoniche; il “bonus mobili”, inoltre, vede innalzato a 8.000 euro il limite di spesa per il solo 2023. Anche in materia di superbonus, il “decalage” previsto nel periodo 2024-2025 viene anticipato al 2023 con la nuova misura del 90% per Condomini, edifici plurifamiliari da 2 a 4 unità, ed alcuni enti del Terzo settore destinatari dell’agevolazione (salvo alcune deroghe con il mantenimento del 110% per i lavori iniziati alla fine del 2022 in presenza di determinati requisiti dapprima introdotti con il DL Aiuti-quater, poi riformulati in sede di Legge di Bilancio 2023).Inoltre, cambia nuovamente il numero delle cessioni, che sale a 5 passaggi complessivi, con l’ulteriore possibilità di “spalmare” il credito da superbonus in un periodo maggiore di tempo (10 rate) per le opzioni già comunicate all’Agenzia delle entrate alla data del 31 ottobre 2022.Si ricorda, inoltra, che diventa operativa dal 1° gennaio 2023, al fine di beneficiare delle detrazioni edilizie per i lavori di importo superiore a 516.000 euro, che il lavoro sia effettuato da imprese in possesso dell’attestazione SOA o che hanno avviato le procedure per ottenerla.

DETRAZIONI EDILIZIE “ORDINARIE”.

Continuano ad applicarsi, anche per l’anno 2023, le più elevate misure riconosciute già per lo scorso anno alle detrazioni cd “minori” o “ordinarie” (ecobonus, ristrutturazione, bonus mobili, sismabonus, sismabonus acquisti, bonus verde ed eliminazione delle barriere architettoniche). E’ cessata, al 31 dicembre 2022, l’agevolazione del “bonus facciate” del 60%.Nel dettaglio, le novità o le conferme in vigore dal 2023.

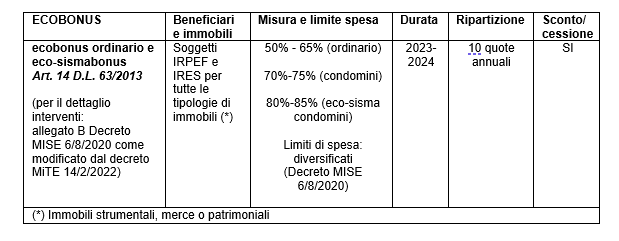

1.1 Ecobonus

Prosegue, con le stesse regole dello scorso anno, la detrazione da efficientamento energetico. L’agevolazione continua ad applicarsi, fino al 31 dicembre 2024, nelle misure (65% o 50%) già previste per il 2022, con l’innalzamento già vigente: al 70%-75% per gli interventi sulle parti comuni di edifici condominiali che interessino l’involucro dell’edificio con un’incidenza superiore al 25% (art. 14, DL 63/2013, comma 2-quater);all’80%-85% per gli interventi sulle parti comuni di edifici condominiali finalizzati congiuntamente alla riqualificazione energetica e riduzione del rischio sismico (art. 14, DL 63/2013, comma 2-quater.1).

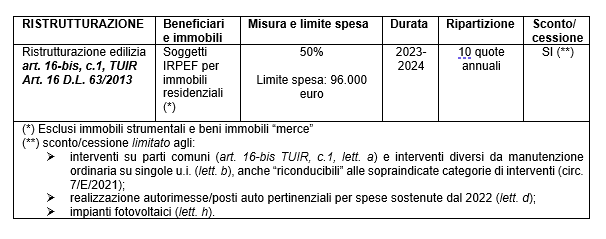

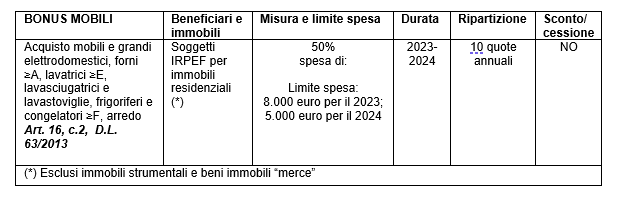

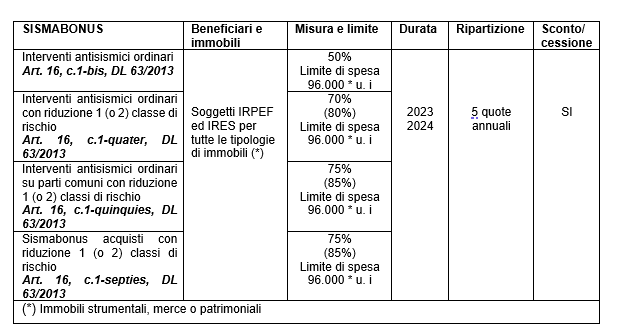

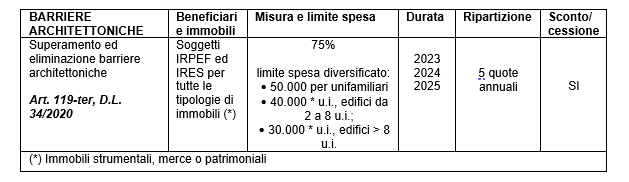

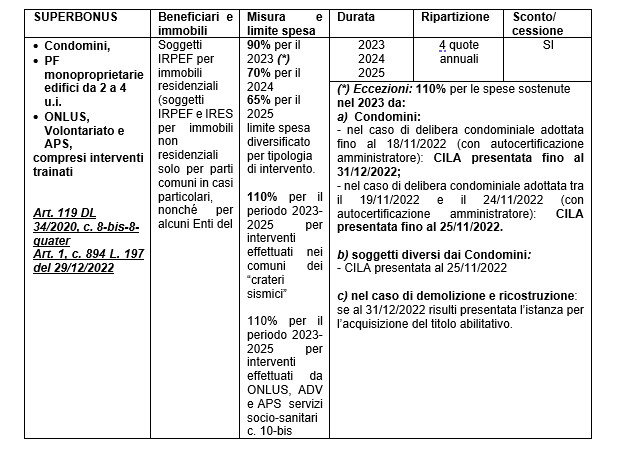

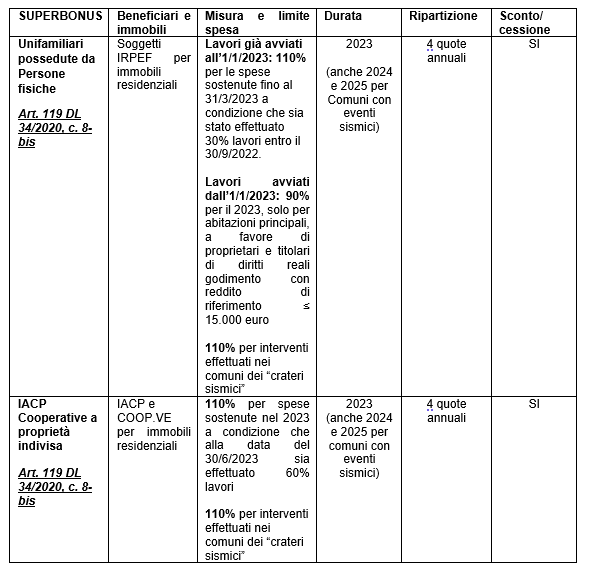

1.2 Ristrutturazione edilizia Continua ad applicarsi fino al 31 dicembre 2024 il bonus “ristrutturazione edilizia” nella più elevata misura del 50% (in luogo di quella “a regime” del 36%, applicabile – a legislazione vigente – dal 2025).  1.3 Bonus “mobili” Novità, per il bonus mobili spettante per il 2023: la detrazione è riconosciuta, sempre nella misura del 50%, anche per le spese sostenute nel 2023 per l’acquisto di mobili, grandi elettrodomestici ed arredi, ma nel limite di un tetto di spesa fissato a 8.000 euro.Il limite di spesa agevolabile, si ricorda, era pari a 10.000 euro fino al 2022, e avrebbe dovuto essere ridimensionato a 5.000 euro per gli anni 2023 e 2024. Con la legge di Bilancio 2023 (art. 1, comma 277, legge n. 197 del 29/12/2022), il limite di spesa è stato innalzato a 8.000 euro per il solo anno 2023, mentre rimane fissato a 5.000 euro per il prossimo anno 2024.  1.4 Sismabonus e sismabonus “acquisti” Nessuna novità in materia di sismabonus, che rimane fissato anche nel 2023 (e fino al 31 dicembre 2024) alle diverse misure già riconosciute per il 2022, per tutte le tipologie di edifici (abitativi, strumentali, merce o patrimoniali) situati nelle zone sismiche 1, 2 e 3.  1.5 Superamento ed eliminazione barriere architettoniche Estesa fino al 31 dicembre 2025 la detrazione del 75% per gli interventi finalizzati all’eliminazione e al superamento delle barriere architettoniche, con l’articolo 1, comma 365, della legge di Bilancio 2023. L’agevolazione, che era stata inizialmente introdotta per il solo anno 2022, è estesa di ulteriori tre anni (fino al 31 dicembre 2025): – nella stessa misura del 75%,- con gli stessi limiti già vigenti per il 2022: 50.000 euro per gli edifici unifamiliari o per le unità immobiliari situate all’interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno; 40.000 euro moltiplicati per il numero delle unità immobiliari che compongono l’edificio per gli edifici composti da due a otto unità immobiliari;30.000 euro moltiplicati per il numero delle unità immobiliari che compongono l’edificio per gli edifici composti da più di otto unità immobiliari;con la stessa ripartizione in 5 quote annuali, già vigenti per il 2022. Ulteriore novità, dal 1° gennaio 2023, è il quorum richiesto per l’approvazione dei relativi lavori condominiali, deliberati con una maggioranza dei partecipanti all’assemblea che rappresenti almeno un terzo del valore millesimale dell’edificio.  1.6 Bonus verde Mantenuta, anche per il 2023, la detrazione del 36% spettante per la sistemazione a verde di aree scoperte private di edifici esistenti, unità immobiliari, pertinenze o recinzioni, impianti di irrigazione e realizzazione pozzi, nonchè per la realizzazione di coperture a verde e di giardini pensili.La detrazione, si ricorda, spetta fino al 31 dicembre 2024, con un limite di spesa di 5.000 euro.  2. SUPERBONUS (art. 119 D.L. 34/2020) Il Superbonus 110%, come noto, spetta per le spese previste dall’articolo 119 D.L. 34/2020 fino al 30 giugno 2022. Il bonus risulta, quindi, in linea generale terminato, salvo che per alcuni edifici, soggetti ed aree: un più ampio periodo di applicazione (in generale, fino al 2025) è previsto per alcuni soggetti dal comma 8-bis del citato articolo 119, con una misura a scalare; il bonus prosegue inoltre per gli interventi effettuati nei comuni del “cratere sismico” per i quali la misura del 110% rimane applicabile per tutto il periodo (fino al 2025). Su questa “struttura” dell’agevolazione si inseriscono le modifiche normative intervenute con i più recenti provvedimenti (D.L. Aiuti-quater e sua conversione, avvenuta con legge n. 6 del 13 gennaio 2023 e legge di Bilancio 2023), che: per i Condomini, persone fisiche proprietarie di edifici da 2 a 4 unità ed alcuni enti del Terzo settore, hannoridotto la superdetrazione al 90% per le spese sostenute nel 2023, in luogo del previgente 110%(art. 9, comma 1, DL Aiuti-quater, convertito in legge),mantenuto la superdetrazione al 110% per gli interventi che (in sintesi), risultano già iniziati fino al 18 novembre 2022 (cioè, prima dell’entrata in vigore del DL Aiuti-quater), in presenza di alcuni requisiti che sono stati riformulati (in modo più favorevole) dalla legge di Bilancio 2023 (art. 9, comma 2, DL Aiuti-quater, soppresso in sede di conversione in legge e riformulato dall’articolo 1, comma 894 Legge di Bilancio 2023).Per le “unifamiliari” di persone fisiche, la superdetrazione (che sarebbe dovuta cessare nel 2022), viene: mantenuta nella misura del 110% per le spese sostenute fino al 31 marzo 2023, sempre a condizione che alla data del 30 settembre 2022 siano stati effettuati lavori per almeno il 30% dell’intervento complessivo (art. 9, comma 1, DL Aiuti-quater, che modifica il comma 8-bis art. 119 DL 34/2020);riproposta nella misura del 90% soltanto se:adibitead abitazione principale, per le sole spese sostenute nel 2023 da proprietari e titolari di diritti reali di godimento con un reddito di riferimento non superiore a 15.000 euro. 2.1 Superdetrazione 110% per le spese sostenute nel 2023 Per gli interventi previsti nell’articolo 119 D.L. 34/2020, la superdetrazione rimane fissata al 110% per le spese sostenute nel 2023 (al pari di quelle sostenute nel 2022) da persone fisiche con edifici composti da 2 a 4 unità (art. 119, comma 9, lett. a) ed alcuni soggetti del Terzo settore(ONLUS, organizzazioni di volontariato ed associazioni di promozione sociale di cui all’art. 119, comma 9, lett. d-bis), per i quali alla data del 25 novembre 2022 risulta effettuata la comunicazione di inizio lavori asseverata (CILA). La superdetrazione è applicabile nella misura del 110% per le spese sostenute nel 2023 (al pari di quelle sostenute nel 2022) anche per i Condomini, in presenza dei seguenti requisiti: se la delibera assembleare che ha approvato l’esecuzione dei lavori risulta adottata fino al 18 novembre 2022, la comunicazione di inizio lavori asseverata (CILA ) deve essere effettuata fino al 31 dicembre 2022; inoltre occorre che la data della delibera risulti certificata con apposita dichiarazione sostitutiva dell’atto di notorietà da parte dell’amministratore del condominio ovvero (qualora non vi sia l’obbligo di nominare l’amministratore e i condòmini non vi abbiano provveduto) del condomino che ha presieduto l’assemblea; se la delibera assembleare che ha approvato l’esecuzione dei lavori risulta adottata tra il 19 novembre 2022 (data di entrata in vigore del DL Aiuti-quater) ed il 24 novembre 2022, la comunicazione di inizio lavori asseverata (CILA ) deve essere effettuata fino al 25 novembre 2022; inoltre occorre che la data della delibera risulti certificata con apposita dichiarazione sostitutiva dell’atto di notorietà da parte dell’amministratore del condominio ovvero (qualora non vi sia l’obbligo di nominare l’amministratore e i condòmini non vi abbiano provveduto) del condomino che ha presieduto l’assemblea.Sia per i Condomini, che per le persone fisiche con edifici da 2 a 4 unità, sia per gli enti del Terzo settore sopraindicati, la detrazione rimane fissata al 110% sulle spese sostenute nel 2023 anche nel caso di demolizione e ricostruzione degli edifici, per i quali alla data del 31 dicembre 2022 risulti presentata l’istanza per l’acquisizione del titolo abilitativo. La superdetrazione continua ad applicarsi nella misura del 110% anche per gli interventi effettuati sulle cd “unifamiliari” da persone fisiche non esercenti impresa, arte o professione, per le spese sostenute fino al 31 marzo 2023 a condizione che entro il 30 settembre 2022 sia già stato effettuato il 30% dei lavori complessivi: per i lavori già avviati, quindi, vengono concessi ulteriori tre mesi per pagare le spese ed immetterle nella superdetrazione del 110%. La superdetrazione continua ad applicarsi nella misura del 110%, infine, per gli interventi effettuati dagli IACP destinatari dell’agevolazione (art. 119, c. 9, lett. c) e dalle cooperative di abitazione a proprietà indivisa (art. 119, c.9, lett. d), per le spese sostenute fino al 31 dicembre 2023 a condizione che entro il 30 giugno 2023 sia effettuato il 60% dei lavori complessivi. La superdetrazione si applica nella misura del 110% anche sugli interventi effettuati nei comuni dei territori colpiti da eventi sismici dal 1° aprile 2009 dove è stato dichiarato lo stato di emergenza. La superdetrazione si applica in tale misura sulle spese sostenute fino al 31 dicembre 2025. 2.2 Superdetrazione 90% per le spese sostenute nel 2023Per gli interventi previsti nell’art. 119 DL 34/2020, la superdetrazione spetta nella misura del 90% per le spese sostenute nel 2023, nei seguenti casi: per le persone fisiche con edifici composti da 2 a 4 unità (art. 119, comma 9, lett. a) ed alcuni soggetti del Terzo settore; per i Condomini:con delibera assembleare che ha approvato gli interventi adottata dal 25 novembre 2022; se la delibera assembleare è precedente: in assenza però dei requisiti indicati al punto precedente (dichiarazione sostitutiva di atto notorio e/o CILA presentata successivamente alle date del 25 novembre 2022 o 31 dicembre 2022); per le “unifamiliari”, per gli interventi avviati dal 1° gennaio 2023 da persone fisiche di cui all’art.119, c. 9, lett. b, a condizione che il contribuente possegga tutti i seguenti requisiti: sia proprietario o titolare di diritto reale di godimento sull’unità (sono quindi esclusi locatario e comodatario);abbia adibito l’unità ad abitazione principale;abbia un reddito di riferimento non superiore a 15.000 euro. Il reddito di riferimento (art. 119, comma 8-bis.1) è calcolato nel seguente modo: sommatoria dei redditi complessivi posseduti nell’anno precedente quello di sostenimento della spesa dal contribuente, coniuge/soggetto legato da unione civile, convivente presente nel nucleo familiare; diviso un “numero di parti” evidenziato nella tabella sottostante sulla base della composizione del nucleo familiare.Anche in tal caso, se gli interventi sono effettuati nei comuni dei territori colpiti da eventi sismici dal 1° aprile 2009 dove è stato dichiarato lo stato di emergenza, la superdetrazione si applica nella più elevata misura del 110% sulle spese sostenute fino al 31 dicembre 2025.E’ introdotto, inoltre, un contributo (cd “fondo indigenti”) per i soggetti che si trovano in particolari condizioni reddituali: è il caso dei soggetti con “reddito di riferimento” non superiore a 15.000 euro, nonché per i condomini che, a seguito della riduzione dell’agevolazione al 90% potrebbero non avere la disponibilità finanziaria per anticipare la quota dei lavori: l’articolo 9, comma 3, del DL Aiuti quaterrinvia all’emanazione di un decreto del Ministro dell’economia e finanze per la determinazione dei criteri e modalità di erogazione. Il contributo non concorre alla formazione della base imponibile delle imposte sui redditi.   3. SCONTO E CESSIONE L’articolo 121 del D.L. 34/2020, in materia di utilizzo dei crediti d’imposta derivanti dalle detrazioni edilizie tramite sconto o cessione, è stato modificato in sede di conversione del DL Aiuti-quater. Cambia il numero delle cessioni (art. 9, commi 4-bis e 4-ter, DL Aiuti-quater modificato in sede di conversione in legge)Innanzitutto, è stato elevato da due a tre il numero delle cessioni che può essere effettuato tra istituti “vigilati” che hanno acquistato il credito dal primo cessionario.Quindi, anche per i crediti pregressi, oggetto di comunicazioni di opzione inviate all’Agenzia delle entrate anteriormente al 18 gennaio 2023 (data di entrata in vigore delle modifiche apportate in sede di conversione), il quadro degli utilizzi da parte del beneficiario della detrazione risulta essere il seguente: opzione per lo sconto concesso dal fornitore. I successivi passaggi sono i seguenti; il fornitore può effettuare una cessione a qualunque soggetto terzo (prima cessione); dopo la prima cessione “libera” possono essere effettuate 3 ulteriori cessioni esclusivamente a favore di soggetti “vigilati” (banche, intermediari finanziari iscritti all’albo ex art. 106 Testo unico leggi bancaria e creditizia, società appartenenti ad un gruppo bancario iscritto all’apposito albo o imprese di assicurazione) (seconda, terza e quarta cessione);banche e società appartenenti ad un gruppo possono in ogni caso effettuare la cessione ad un proprio correntista titolare di partita IVA, senza possibilità di ulteriore cessione (quinta cessione). Opzione per la cessione del corrispondente credito d’imposta a favore di:qualunque soggetto terzo (prima cessione); dopo la prima cessione “libera” possono essere effettuate 3 ulteriori cessioni esclusivamente a favore di soggetti “vigilati” (banche, intermediari finanziari iscritti all’albo ex art. 106 Testo unico leggi bancaria e creditizia, società appartenenti ad un gruppo bancario iscritto all’apposito albo o imprese di assicurazione) (seconda, terza e quarta cessione); banche e società appartenenti ad un gruppo possono in ogni caso effettuare la cessione ad un proprio correntista titolare di partita IVA, senza possibilità di ulteriore cessione (quinta cessione). 3.2 Allungamento del periodo di utilizzo per i crediti antecedenti il 31 ottobre 2022 (art. 9, comma 4, DL Aiuti-quater) Per gli interventi rientranti nel superbonus, i crediti d’imposta derivanti dalle comunicazioni di cessione o di sconto in fattura inviate all’Agenzia delle entrate entro il 31 ottobre 2022 e non ancora utilizzati, possono essere fruiti in 10 rate annuali di pari importo, in luogo dell’originaria rateazione prevista per i predetti crediti (quattro quote annuali), previo invio di una specifica comunicazione telematica all’Agenzia delle entrate da parte del fornitore/cessionario.Obiettivo di tale disposizione è quello di aumentare la capienza fiscale dei soggetti coinvolti nella cessione del credito (banche, intermediari, imprese e contribuenti), che altrimenti perderebbero le quote di credito non fruite. Al momento, manca il provvedimento attuativo del Direttore dell’Agenzia delle entrate.Con risoluzione n. 71/E del 7 dicembre 2022 sono stati istituiti i nuovi codici tributo per i crediti da superbonus optati dal 1° novembre 2022, per la necessità di tenere distinti i relativi importi differentemente frazionabili. 3.3 Garanzia SACE (art. 9, comma 4-quater DL Aiuti-quater modificato in sede di conversione in legge) La disposizione è introdotta a supporto delle imprese in crisi di liquidità per gli interventi “superbonus”, in quanto impossibilitate a monetizzare i crediti fiscali acquisiti a seguito di sconto o cessione. A tal fine è previsto l’intervento di SACE, che pertanto può concedere le garanzie introdotte dall’articolo 15 del decreto legge n.50/2022 alle condizioni, secondo le procedure e nei termini ivi previsti, in favore di banche, di istituzioni finanziarie nazionali e internazionali e degli altri soggetti abilitati all’esercizio del credito in Italia, per finanziamenti sotto qualsiasi forma, strumentali a sopperire alle esigenze di liquidita delle imprese con sede in Italia. Tali imprese devono rientrare nella categoria del codice ATECO 41 (costruzione di edifici residenziali e non residenziali) e 43 (lavori di costruzione specializzati) che realizzano interventi rientranti nella disciplina prevista dal superbonus. I crediti di imposta eventualmente maturati dall’impresa alla data del 25 novembre 2022 possono essere considerati dalla banca o istituzione finanziatrice quale parametro ai fini della valutazione del merito del credito di impresa richiedente il finanziamento e della predisposizione delle relative condizioni contrattuali. 4. PIATTAFORMA UTILIZZO CREDITI – SCELTA IRREVOCABILE PER L’UTILIZZO IN COMPENSAZIONE Si ricorda che, a seguito del divieto di cessione “parziale” delle rate annuali, la Piattaforma di cessione dei crediti è stata configurata in modo da consentire di default, dopo l’accettazione, di cedere le singole rate per il loro intero importo. Se il cessionario intende utilizzare in compensazione una o più rate già accettate, è necessario che comunichi questa opzione per l’utilizzo in compensazione. Tale scelta per la compensazione è irrevocabile e può essere comunicata in qualsiasi momento, anche lo stesso giorno dell’utilizzo del credito ma sempre prima dell’invio del modello F24.In considerazione della “irrevocabilità della scelta”, l’Agenzia “raccomanda di prestare la massima attenzione alla selezione delle rate destinate alla compensazione” e suggerisce “di non comunicare tale opzione per la compensazione con eccessivo anticipo rispetto al momento di invio del mod. F24”. Al riguardo si veda “Guida all’utilizzo della Piattaforma cessione crediti” – giugno 2022, pag. 22 e seguenti. 5. ANNULLAMENTO E REINVIO DELLA COMUNICAZIONE DI OPZIONE (FAQ Agenzia delle entrate del 27 dicembre 2022) Si segnala la risposta fornita dall’Agenzia in data 27 dicembre u.s., relativamente alla corretta procedura da seguire nel caso di errori sostanziali presenti nella comunicazione di opzione già inviata. In tal caso occorre inviare un’istanza per l’annullamento dell’accettazione dei crediti relativi, all’indirizzo PEC annullamentoaccettazionecrediti@pec.agenziaentrate.it La nuova comunicazione di opzione corretta deve essere inviata dopo aver ricevuto notizia dell’annullamento dell’accettazione dei crediti derivanti dalla comunicazione errata. Altrimenti, si crea una sovrapposizione di opzioni aventi ad oggetto il medesimo credito. Nella FAQ, l’Agenzia ricorda che: in caso di richiesta di annullamento dell’accettazione della cessione, nell’oggetto del messaggio da inviare alla casella PEC suindicata è opportuno inserire il seguente testo: “Richiesta annullamento accettazione cessione credito Comunicazione prot. …”, da completare con il numero di protocollo della Comunicazione errata da cui derivano i crediti (composto da 17 caratteri numerici, es. 2206011223…) e il relativo progressivo (composto da 6 caratteri numerici, es. 000001), indicati nell’istanza di annullamento allegata al messaggio stesso, redatta secondo il modello allegato alla circolare n. 33/E del 6 ottobre 2022. Nel caso in cui, invece, alla suddetta casella PEC venga inviata la segnalazione di un errore formale di compilazione della Comunicazione, di cui al paragrafo 5.2 della richiamata circolare, nell’oggetto del messaggio è opportuno inserire il seguente testo: “Segnalazione errore formale Comunicazione prot. …”, da completare sempre con il numero di protocollo della Comunicazione e il relativo progressivo; l’annullamento dell’accettazione della cessione sulla Piattaforma, una volta effettuato, non può essere in alcun modo revocato e sarà necessario presentare una nuova Comunicazione;la nuova Comunicazione corretta deve essere inviata entro i termini ordinari previsti in base all’anno di sostenimento della spesa a cui si riferisce la detrazione, eventualmente avvalendosi della remissione in bonis, di cui al paragrafo 5.4 della circolare n. 33/E del 6 ottobre 2022. |

Per tutte le informazioni e/o chiarimenti contattare il nostro referente

Gian Marco Scopertini

0744 613311 – gianmarco.scopertini@confartigianatoterni.it